Прогноз по акциям

Портовый срез #4: Как порты справляются с атаками украинских БПЛА и в каких российских товарах есть тенденции к росту экспорта?

- 19 декабря 2025, 00:45

- |

Морские порты — важная транспортная артерия российской экономики. Большая часть сырья идет через перевалку в Морских портах России, а основная часть импортных товаров идет через контейнеры также через них.

В прошлый раз писал пост 5 месяцев назад и в основных тенденциях оказался прав, ссылка на прошлый пост тут — smart-lab.ru/mobile/topic/1182631/

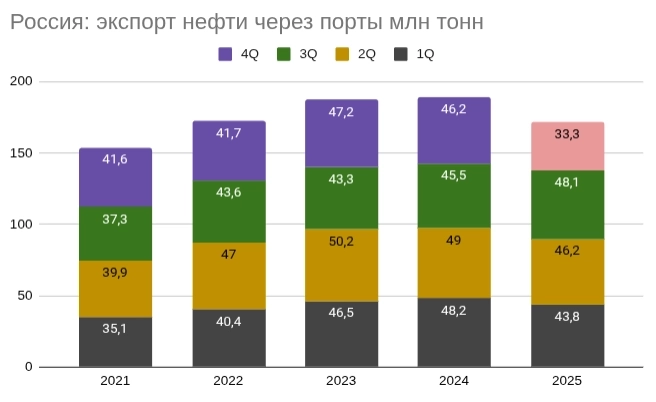

Начинаем с экспорта нефти и нефтепродуктов (основной экспортный товар России)

5 месяцев назад ждал рост объемов экспорта нефти и нефтепродуктов — пока так и происходит (в сумме)

4-й квартал 2025 года будет рекордным в экспорте нефти через порты, жду рекорд в 50 млн тонн экспорта (данных за декабрь еще само собой нет)

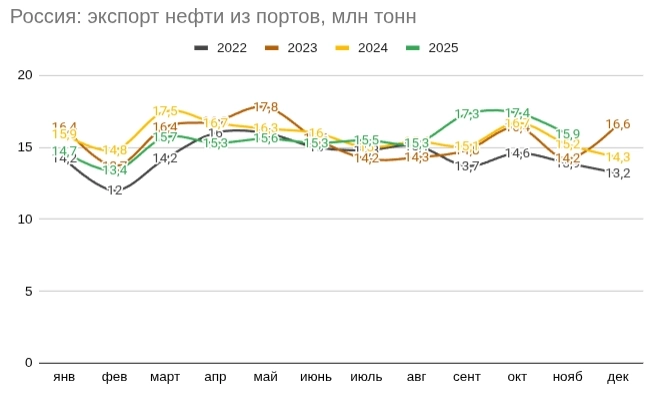

В динамике это выглядит следующим образом — СДН санкции немного подпортили малину в ноябре, но добыча нефти на высоком уровне, ее девать куда-то надо (да и китайцы берут). 17 млн тонн в декабре вероятны

Добыча нефти ожидаемо растет, пока жду сохранение 9,5 млн баррелей в ближайшие 6 месяцев

В нефтепродуктах ситуация хуже — из-за постоянных атак БПЛА на российские НПЗ + иногда страдают и порты (недавно попали в НМТП, до этого в сентябре попадали в Приморск)

Скорее всего в 4 квартале отгрузим ~24,5 млн тонн — есть куда расти, особенно при текущих ценах на бензин и дизель (сильно дороже сырой нефти), главное чтобы не было атак БПЛА

Небольшой саммари по отгрузкам нефти и ее производных

👉 Экспорт нефти через порты упал на 1,8% г/г за 11 месяцев (в основном в 1 п/г из-за ограничений ОПЕК+) и восстанавливается ударными темпами (жду исторический максимум в 4 квартале 2025 года)

👉 Экспорт нефтепродуктов через порты упал на 5,2% г/г за 11 месяцев из-за атак БПЛА по российским НПЗ и пока не видно шансов на полное восстановление былых объемов

Суммарный экспорт нефти и нефтепродуктов через порты жду на уровне 295 млн тонн, на 3% меньше чем в 2024 году, но с восстановлением в 2026 году (мы же смотрим в будущее?)

Нас, как обычно, интересует «как на этом заработать». Для этого более внимательно следим за отгрузками в тех портах, где есть акции на Мосбирже

В Козьмино (дочка Транснефти, по которой Россия экспортирует более дорогой сорт нефти ESPO) — все ок.

( Читать дальше )

- комментировать

- 604 | ★1

- Комментарии ( 4 )

ROE 19% Сбера против ROE 6% Совкомбанка. В чём сила, Сбер?

- 18 декабря 2025, 22:30

- |

Несмотря на множество нормативов к кредитным организациям и кажущуюся, на первый взгляд, шаблонность их работы, рентабельность некоторых банков кратно отличается. Например, за 9 месяцев 2025 года рентабельность собственного капитала (ROE, Return on Equity) Сбербанка составила 19,1%, в то время как Совкомбанка – 6,37%, т.е. в 3 раза меньше.

Для начала уточню, что рентабельность собственного капитала рассчитана как отношение «Финансового результата за отчетный период» (стр. 10 разд. 2 Отчета о финансовых результатах) к «Всем источникам собственных средств» (стр. 38 Бухгалтерского баланса), умноженное на 100%.

Чем же так отличаются активы и пассивы рассматриваемых банков, что дают такую разницу в рентабельности? Для ответа на вопрос проведем анализ бухгалтерского баланса (ББ) и отчёта о финансовых результатах (ОоФР).

Далее прилагаются две рутинные таблицы, которые возможно пропустить и перейти сразу к выводам в конце публикации.

( Читать дальше )

🎄 Будет ли новогоднее ралли в акциях?

- 18 декабря 2025, 19:30

- |

📌 Новый год уже на за горами, поэтому с каждым днём всё больше встречаю упоминаний о предстоящем новогоднем ралли на рынке акций. Собрал статистику за последние 5 лет, чтобы оценить, как этот феномен отражается на нашем рынке.

1️⃣ Что говорит прошлое?

• В таблице посчитал динамику индекса Мосбиржи (IMOEX), индекса гос. облигаций (RGBI) и изменение стоимости некоторых акций в конце 2020-2024 годов. Для удобства указал «с 20 по 30 декабря», но везде брал данные за последние в году 10 торговых сессий (разница между ценой открытия в 1-й день и ценой закрытия в 10-й день). Из акций выбрал 5 компаний из разных секторов с большим весом в индексе Мосбиржи: Сбер, Газпром, Яндекс, Полюс, X5 (Лукойл не взял из-за див. отсечек в декабре).

• Выводы из таблицы следующие:

1) Новогоднее ралли за последние 5 лет было в 2020 (+3,5%), 2021 (+1,7%), 2022 (+6,6%) и 2024 (+20,4%) годах. В 2023 году вместо ралли вышло снижение индекса Мосбиржи на 1,6%.

2) Самую высокую доходность на новогоднем ралли среди выбранных 5-и компаний показали: дважды Сбер (+23,2% в 2024 году и +4,5% в 2022 году), дважды Газпром (+4,7% в 2021 году и +2,9% в 2020 году) и единожды Яндекс (+14,4% в 2023 году).

( Читать дальше )

Прогноз ВТБ по Позитиву выглядит чрезвычайно завышенным

- 18 декабря 2025, 17:33

- |

Смотрю Позитив в числе фаворитов в стратегии ВТБ на 2026 год.

Ожидают, что отгрузки вырастут с 38 до 54 млрд.

Тут сразу 2 вещи вызывают сомнения:

👉Во-первых, в этом году совсем не похоже что отгрузки дотянут и до 33 млрд.

👉Во-вторых, даже если дотянут до 33, то чтобы попасть в прогноз ВТБ, им надо будет вырасти на 63% в 2026 году. А пока я никаких предпосылок для роста айти сектора в 26 году вообще не вижу.

Теперь давайте посмотрим на прогнозы инвестдомов по выручке Позитива на этот (2025) год, которые были у банков год назад:

Альфа = 55 млрд

ГПБ = 62,6 млрд.

С учетом того, что ща 9 мес выручка составила 11 млрд и 4 квартал исторически составляет примерно 60% выручки, по году выручка может составить ну млрд 28.

( Читать дальше )

Мы ожидаем, что чистая прибыль МТС-Банка будет расти на 19% ежегодно с рентабельностью капитала около 17% и сохраняем рекомендацию покупать — Т-Инвестиции

- 18 декабря 2025, 13:07

- |

МТС-Банк по итогам 2025 года намерен выплатить дивиденды в соответствии с действующей дивидендной политикой. Об этом в разговоре с Интерфаксом заявил вице-президент ПАО «МТС» Алексей Катунин.

У банка есть дивидендная политика, и он будет ей следовать. Да, банк рассчитывает выплатить дивиденды (по итогам 2025 года)

Дивполитика предполагает, что организация распределяет между акционерами от 25 до 50% чистой прибыли по МСФО с 2025 года. За третий квартал она составила 6 млрд рублей, что на 46,8% больше год к году. За девять месяцев — 9,5 млрд рублей.

Наш прогноз чистой прибыли МТС-Банка по итогам года — на уровне 12,9 млрд рублей.

Аналитики Т-Инвестиций придерживаются рекомендации «покупать» по акциям компании. Мы ожидаем, что чистая прибыль банка будет расти на 19% ежегодно с рентабельностью капитала около 17%.

Источник

🛢 Газпром: все плохое уже в цене?

- 18 декабря 2025, 12:31

- |

🤔 К оценке акций Газпрома можно подходить с двух сторон. Можно сказать, что компания неэффективна, почти потеряла экспорт в Европу, не платит дивиденды и не работает в интересах акционеров. С другой стороны, Газпром невероятно дешев (P/E = 2,1x; P/B = 0,17x), а весь негатив уже впитался в цену, образовав низкую базу, с которой дальше только вверх. Или нет? Обе позиции имеют право на жизнь, но они полярны. На практике, лучше закладывать промежуточный вариант.

По итогам 9 месяцев выручка от продаж сократилась на 4,5%. Чистая прибыль, наоборот, подросла на 11,8%.

📊 На скрине выделена разбивка операционной прибыли по сегментам. Как видите, газовый бизнес стагнирует, нефтяной испытывает большие трудности на фоне крепкого рубля и дешевой бочки. Растет только электрогенерация, но она вносит небольшой вклад в общую картину. В итоге, операционная прибыль снижается на 23% г/г.

❗️Причина роста чистой прибыли лежит в бумажных статьях. Сальдо финансовых доходов и расходов выросло с 34,7 до 467,6 млрд рублей. Укрепление рубля помогло формально заработать на курсовых разницах, но нужно понимать, что это — просто переоценка, а не реальный денежный поток. Операционная прибыль более точно отражает положение дел. Оно не ужасное, но и позитивным его не назовешь.

( Читать дальше )

⛽️ Газпром. Как обстоят дела у одного из главных миркоинов?

- 18 декабря 2025, 11:50

- |

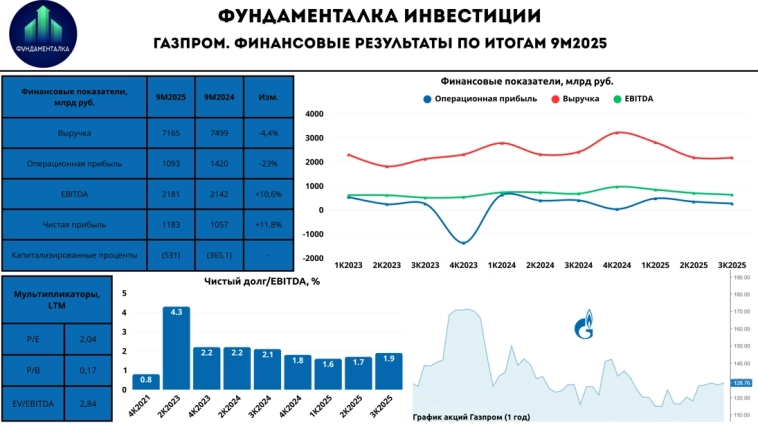

Сегодня разберем финансовый отчет за 9М2025, одного из главных бенефициаров мирного урегулирования, нефтегазовой компании Газпром. Традиционно, к ключевым моментам:

— Выручка: 7165 млрд руб (-4,4% г/г)

— EBITDA: 2181 млрд руб (+1,8% г/г)

— Операционная прибыль: 1093 млрд руб (-23% г/г)

— Чистая прибыль: 1183 млрд руб (+11,8% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 За 9М2025 выручка группы сократилась на 4,4% г/г — до 7165 млрд руб. на фоне снижения выручки от нефтяного бизнеса Газпромнефти на 11% г/г, а также снижению выручки от продажи газа за пределами РФ. В результате снижения выручки, а также роста операционных расходов операционная прибыль снизилась на 23% г/г — 1093 млрд руб.

— выручка от продаж газа внутри РФ выросла на 8,4% г/г.

— выручка от продаж газа за пределами РФ сократилась на 1,4%.

— операционные расходы увеличились на 1,4% г/г.

*Поддержку газовому сегменту оказывает индексация тарифов на газ для потребителей на 10,3% с 1 июля 2025 года. В 2026 году индексация планируется на 9,6%.

( Читать дальше )

🛢 Русснефть (RNFT) | Есть ли надежды на рост?

- 18 декабря 2025, 09:11

- |

▫️Капитализация: 40 млрд / 102₽ за акцию

▫️Выручка TTM: 272,5 млрд ₽

▫️Опер. прибыль TTM: 51,3 млрд ₽

▫️Чист.прибыль TTM: 27,7 млрд ₽

▫️скор. ЧП TTM: 26,8 млрд ₽

▫️P/E ТТМ: 1,4

▫️P/B ТТМ: 0,2

📉 Крепкий рубль и дешевая нефть давят на прибыль, но это не отменяет того, что компания остается одной из самых дешевых на рынке, если смотреть на мультипликаторы. При этом, в акциях даже приличные отскоки являются большой редкостью.

👆 Ключевая проблема для миноритариев — отсутствие дивидендов и непрозрачная политика.

1. Компания платит огромные дивиденды на префы. За 2024й год заплатили 7,9 млрд р (15,6% от скорректированной чистой прибыли). Это при том, что префы составляют 25% от УК.

2. Прибыль есть, но долги растут. Сейчас чистый долг 66 млрд р, но он может снова вырасти во 2п2025 года. У компании огромные займы связанным сторонам, которые потом успешно списываются, а держатели обычки получают вместо дивидендов «кредитные убытки» в отчете

3. До марта 2026 года компания должна выплатить 49 млрд р долга, который придется перезанимать явно под более высокую ставку. Более того, ВТБ скорее всего в 2026м году реализует пут-опцион и продаст компании треть префов за 21 млрд р. В общем, деньги из компании утекают связанным сторонам, но еще есть куча обязательств, которые нужно закрыть в 2026м.

( Читать дальше )

Россети Северо-Запад. Отчет за 9 мес 2025 по МСФО

- 18 декабря 2025, 09:10

- |

Тикер: #MRKZ

Текущая цена: 0.103

Капитализация: 9.9 млрд

Сектор: Электрогенерация

Сайт: www.rosseti-sz.ru/investors/

Мультипликаторы (LTM):

P\E — 9.93

P\BV — 0.47

P\S — 0.13

ROE — 4.8%

ND\EBITDA — 0.5

EV\EBITDA — 1.36

Активы\Обязательства — 1.4

Что нравится:

✔️рост выручки на 30.9% г/г (43.7 -> 57.2 млрд);

✔️чистый долг снизился на 29% к/к (5.3 -> 3.8 млрд). ND\EBITDA улучшился с 0.53 до 0.5;

✔️чистая прибыль увеличилась на 30% г/г (1.6 -> 2.1 млрд);

Что не нравится:

✔️отрицательный FCF снизился в 2.2 раза (-1.1 -> -2.4 млрд);

✔️рост чистого финансового расхода на 46.7% к/к (311 -> 456 млн);

✔️слабое соотношение активов к обязательствам;

✔️увеличение дебиторской задолженности на 17.1% к/к (4.6 -> 5.5 млрд);

Дивиденды:

Дивидендная политика предусматривает выплаты в 50% чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО. При этом такая чистая прибыль может корректироваться на обязательные отчисления, инвестиции из чистой прибыли, погашение убытков прошлых лет.

( Читать дальше )

У инвестдомов — Sber CIB, Альфа-банка и Атон — потенциал роста Glorax на горизонте 2026 года превышает 80%. Все верят в рост бумаг компании, поскольку она развивается быстрее рынка — Ведомости

- 18 декабря 2025, 08:11

- |

Аналитики Sber CIB, Альфа-банка и инвесткомпании «Атон» начали аналитическое покрытие акций девелопера Glorax, которые торгуются на Московской бирже с 31 октября под тикером GLRX. По состоянию на 17 декабря бумаги стоят чуть выше цены размещения в 64 руб., а с начала недели на фоне выхода аналитических обзоров выросли на 11%.

Все три инвестдома оценивают потенциал роста акций Glorax на горизонте 2026 г. более чем в 80%. Альфа-банк и «Атон» присвоили бумагам рейтинг «выше рынка» с целевыми ценами 118 и 110 руб. соответственно, Sber CIB рекомендует «покупать» с таргетом 104 руб. В базовом сценарии аналитики оценивают рыночную капитализацию компании в диапазоне 29,5–31 млрд руб.

Glorax входит в число самых быстрорастущих застройщиков России и на 1 декабря занимает 23-е место по объему текущего строительства. По планам компании, объем проектов в стадии строительства к 2030 г. может достичь 2 млн кв. м против ожидаемых 1 млн кв. м к концу 2025 г. Для сравнения: в 2024 г. объем строительства составлял 300 тыс. кв. м. Существенную роль в росте играет региональная экспансия и крупный земельный банк — 5,4 млн кв. м с рыночной стоимостью около 125 млрд руб. на середину 2025 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал